利润改善之路的成本“困局”?

摘要

事件:11月27日,统计局公布工业效益数据,1-10月工企营收累计同比1.9%、前值2.1%;利润累计同比-4.3%、前值-3.5%。9月末,产成品存货同比3.9%、前值4.6%。

核心观点:利润率降幅收窄,但成本率拖累仍在加大。

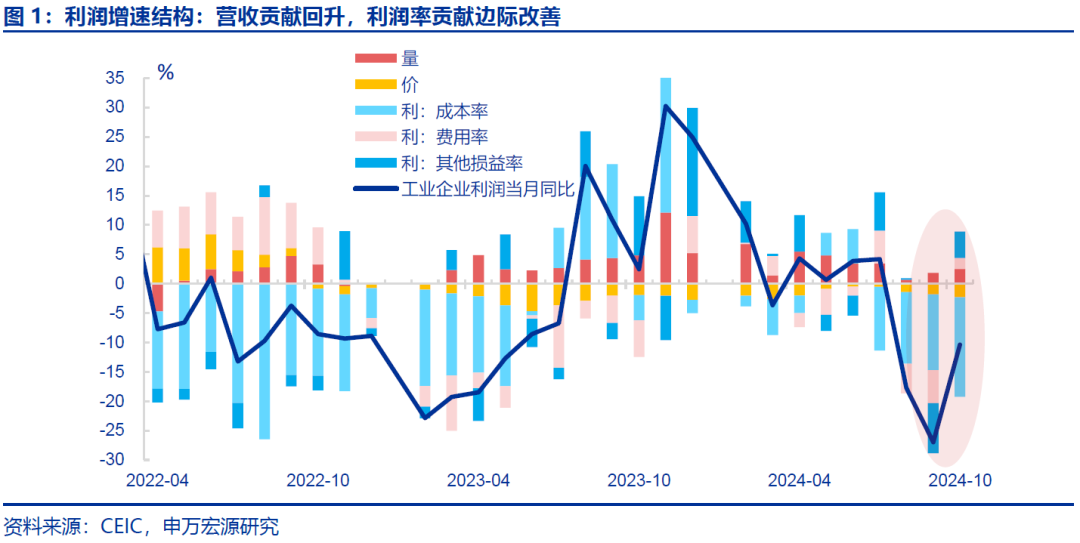

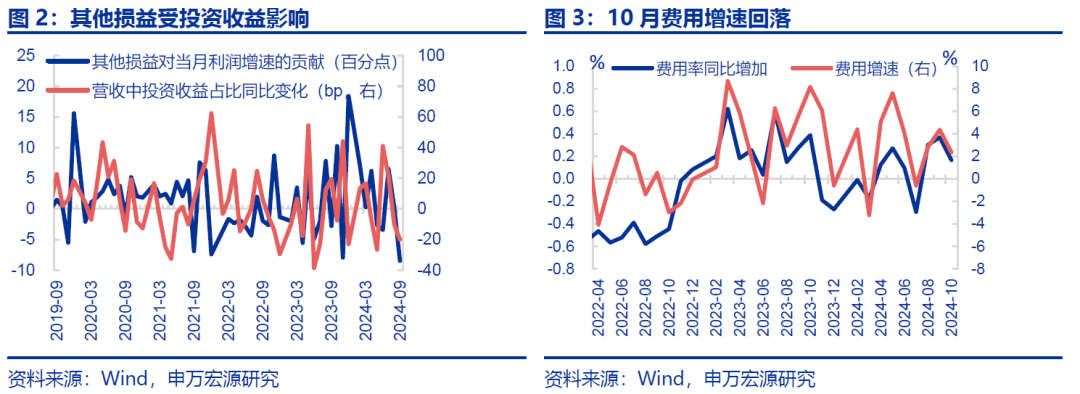

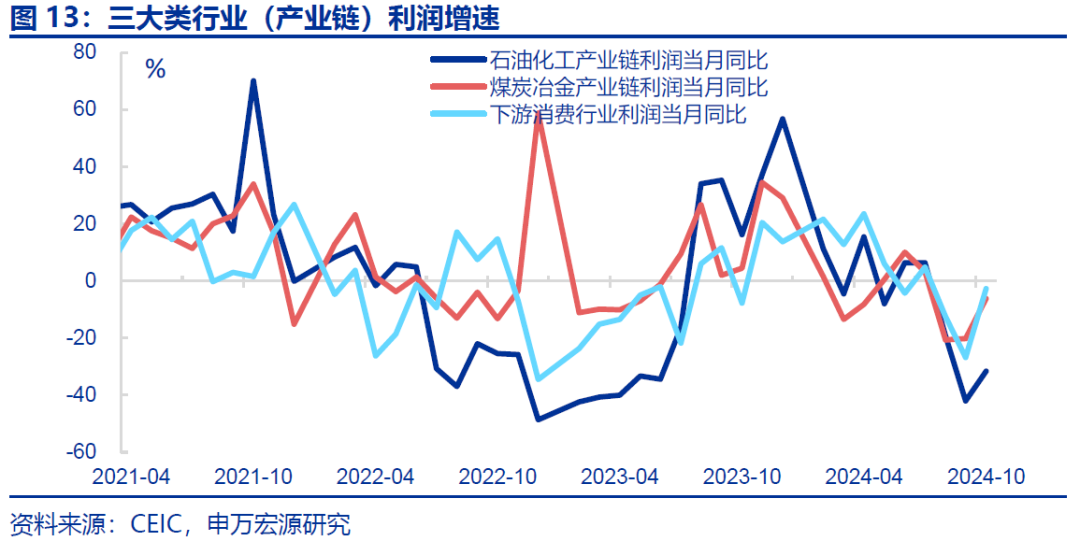

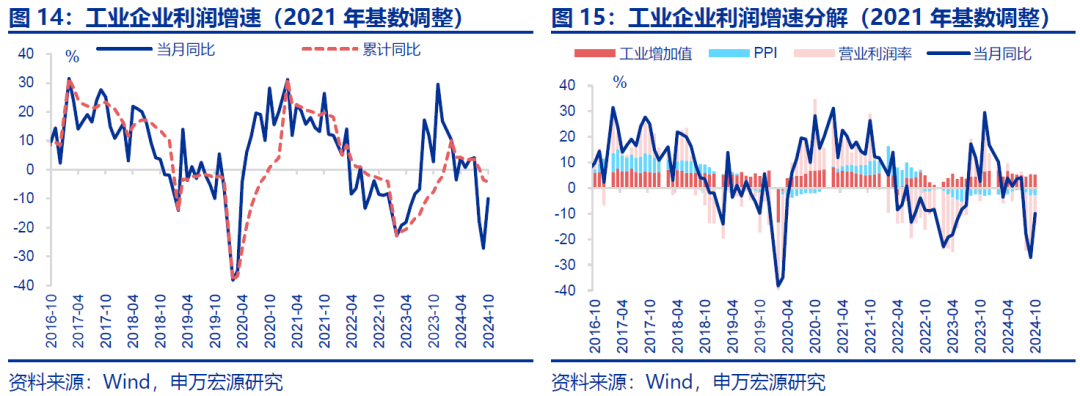

10月工企利润增速改善主要受益于其他损益、费用等短期扰动消退,而成本对利润的拖累进一步加深。10月工企利润当月同比回升16.6pct至-10.4%,环比(11.2%)明显好于近五年同期水平(-5.6%)。分结构看,费用、其他损益等短期指标回升,分别支撑利润同比上行1.8、4.5pcts。但成本对利润仍然构成较大约束,拖累整体利润同比下行16.9pct。此外,营收增速在PPI明显走弱背景下,仍回升0.3pct至0.2%。

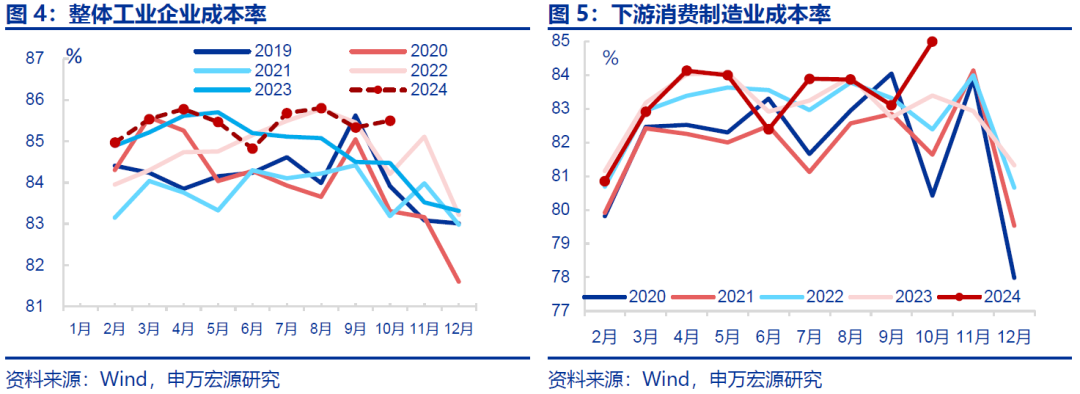

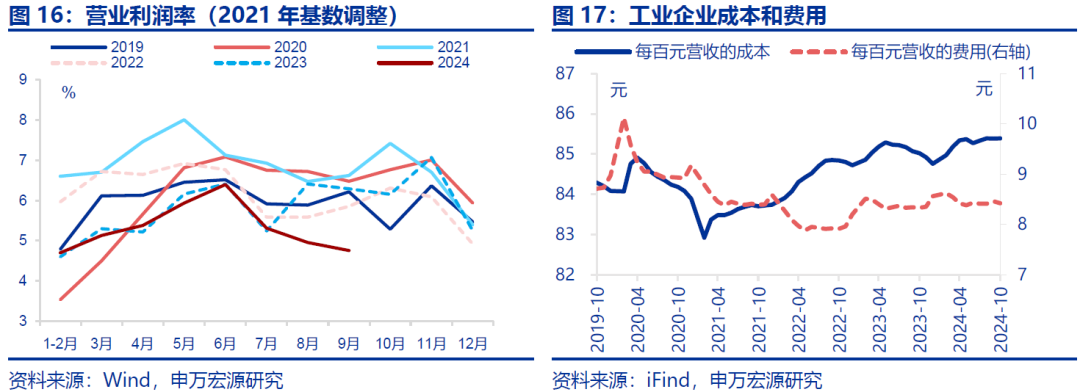

成本压力较大的领域主要是消费制造业,中下游产能利用率水平偏低,刚性支出成本较高。10月,工业企业成本率(85.5%)处2020年来同期最高水平。其中下游消费行业成本率明显回升,环比增加189.2bp至85%。由于中下游产能利用率较低,刚性支出成本较大,中下游成本压力偏高。结构上看,饮料、医药、通信电子设备等成本率均有较大上行。

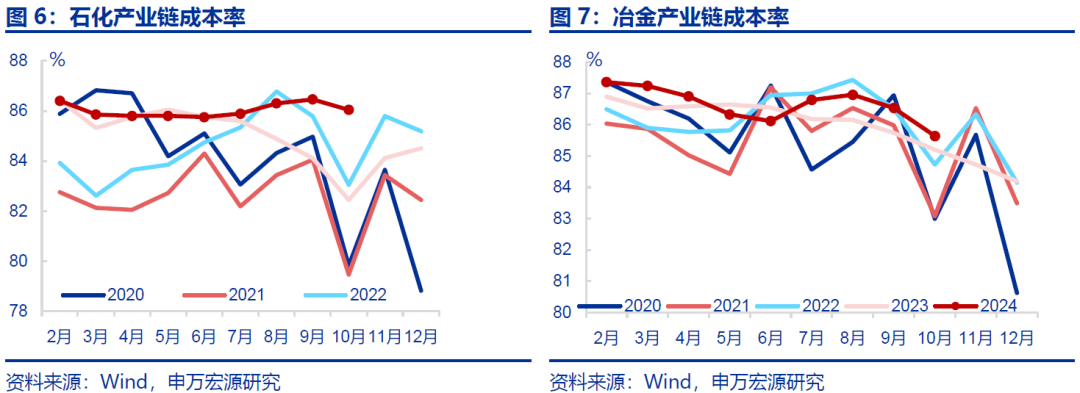

石化、冶金链成本率虽在历史高位,但受前期国际油价回落的影响,石化链成本率边际下行。与过往 5年相比,石化、冶金链成本率虽在高位。但前期油价回落已反映在 10月石化链成本率中,石化链成本率下行 41.3bp至 86%。冶金链成本率也有改善,边际下行 89.6bp至 85.6%;结构上,运输设备、金属制品、黑色压延等成本率均明显回落。

总结:政策加码带动内需修复,且前期高油价带来的成本压力也在缓和;然而中下游产能利用率偏低带来的刚性成本压力仍将构成约束,预计后续利润增速回升幅度相对温和。回顾过去三年利润增速的结构,利润偏弱的并非缘于营收走弱,反而是成本压力。近期政策持续加码,内需或稳步修复,且前期油价下行对成本率仍有贡献。然而中下游产能利用率偏低的问题短期难以扭转,成本或将持续承压,预计后续利润增速回升的幅度相对温和。

常规跟踪:工企利润边际改善,营收增速回正。

利润:利润率边际改善下,工企利润降幅收窄。10月,工业企业利润当月同比-10%、较9月回升17.1个百分点。分解来看,营业利润率降幅明显收窄,当月同比边际回升12.9pcts至-11.5%;其中成本持平前月,费用较上月有明显回落。生产保持韧性,工业增加值同比录得5.3%。对比之下,价格仍在拖累,PPI同比较前月减少0.1pcts至-2.9%。

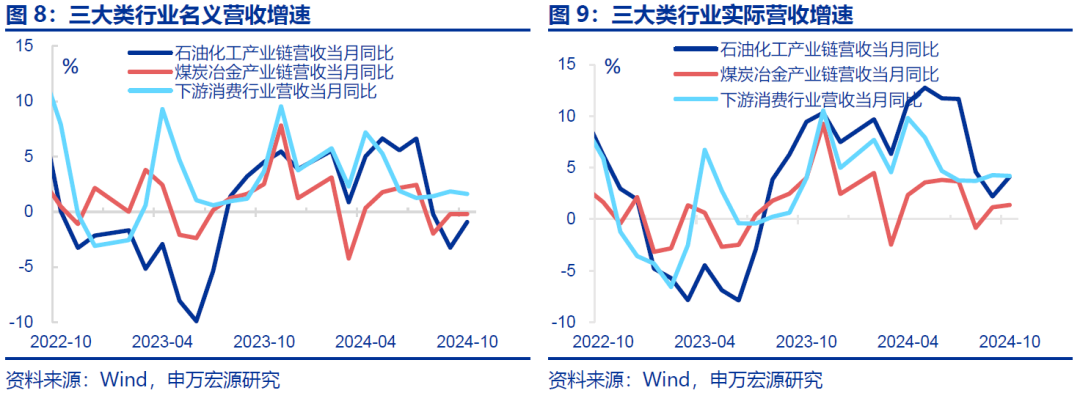

营收:工企营收增速回正,其中服装服饰、化学纤维业营收涨幅显著。10月,工业企业营业收入当月同比较前月增加 0.3个百分点至 0.2%。分行业看,服装服饰、化学纤维等行业营收增速涨幅显著,同比分别较前月增加 18、 13.5pcts;橡胶塑料、金属制品、黑色压延等地产链相关行业营收增速也有上涨,同比分别较前月增加 8.2、 7.9、 6.6pcts。

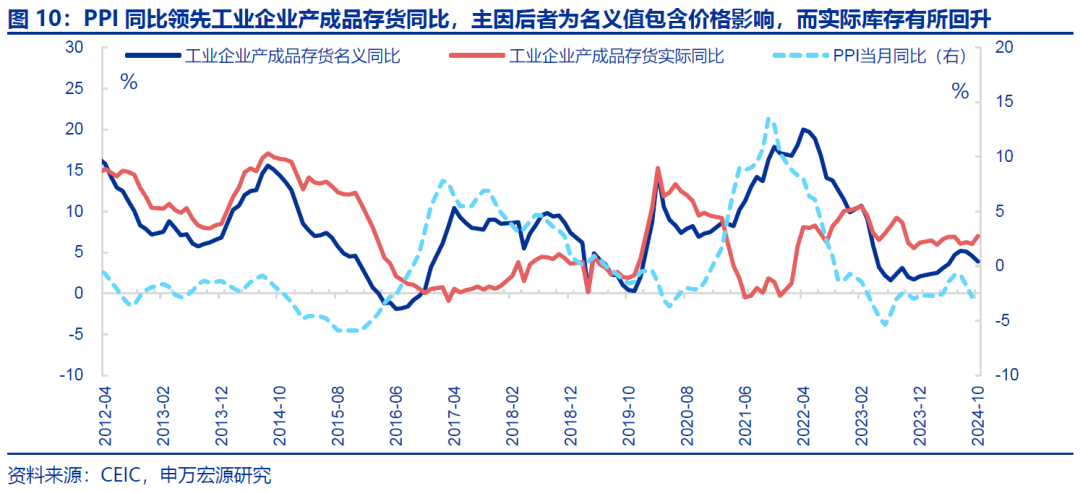

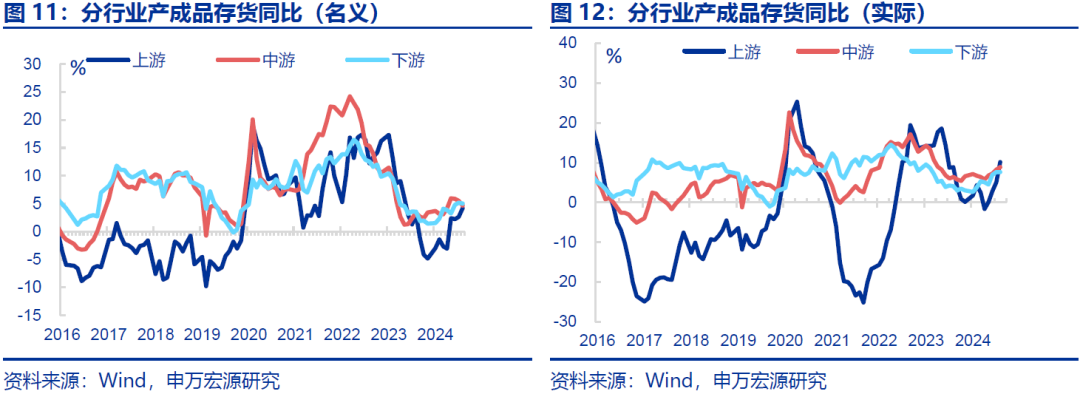

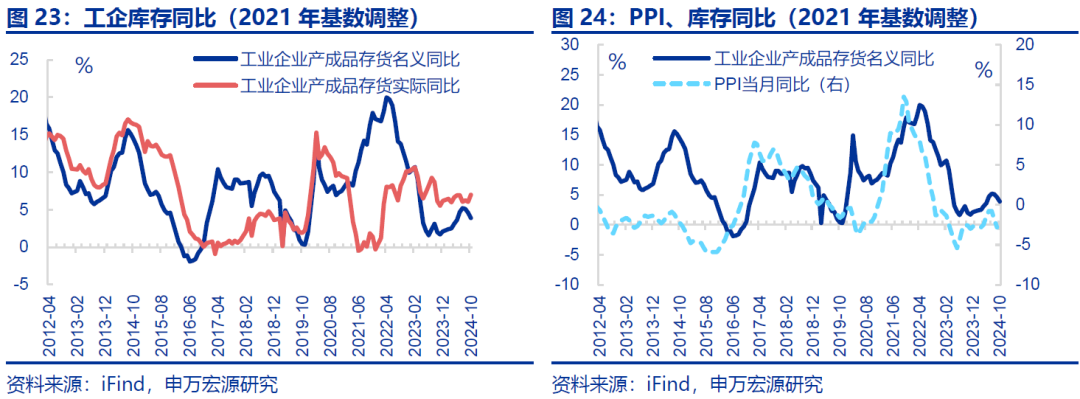

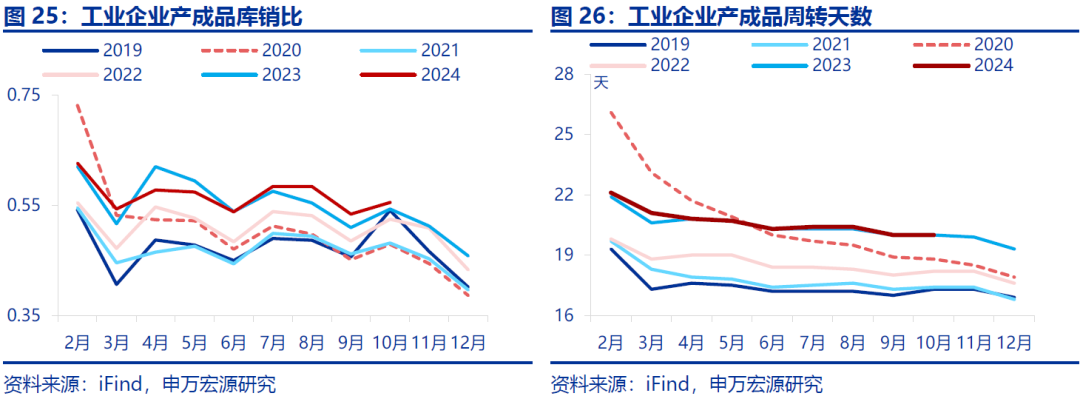

库存:库存增速延续回落,终端需求仍待进一步修复。10月,工企名义库存增速延续下滑,同比较 9月回落 0.7个百分点至 3.9%;剔除价格因素后,实际库存却有回升,同比较 9月上行 1个百分点至 7%。边际上看, 10月库销比季节性回升、环比增加 0.02至 0.56,产成品周转天数持平前月、录得 20天,均超过往 5年同期平均水平。

风险提示

经济变化超预期,政策超预期。

报告正文

11月27日统计局公布工业效益数据,1-10月,工企营收累计同比1.9%、前值2.1%;利润累计同比-4.3%、前值-3.5%。10月末,产成品存货同比3.9%、前值4.6%。

1.核心观点:利润跌幅收窄,但成本率拖累仍在增大

10月工企利润增速改善主要受益于其他损益、费用等短期扰动消退,而成本对利润的拖累进一步加深。10月工业利润当月同比回升16.6pct至-10.4%,环比(11.2%)明显好于近五年同期水平(-5.6%)。拆分结构看,利润率对工企利润贡献主要受益于费用、其他损益(投资收益、营业税金及附加等杂项支出)等短期指标回升,二者分别支撑利润同比上行1.8、4.5pcts。但成本对利润仍然构成较大约束,拖累整体利润同比下行16.9pct。营收方面,在PPI同比继续走弱背景下,营收增速变化不大,当月同比较前月回升0.3个百分点至0.2%。

成本压力较大的领域主要是消费制造业,中下游产能利用率水平偏低,刚性支出成本较高。10月,工业企业成本率(85.5%)处2020年来同期最高水平。拆分结构看,下游消费制造业成本率明显回升,环比增加189.2bp至85%。由于中下游产能利用率较低,刚性支出成本较大,中下游成本压力明显偏高。结构上,饮料、医药、家具、通信电子设备等成本率均有较大上行,环比分别 808.4、375.3、120.6、61bps。

石化、冶金链成本率虽在历史高位,但受前期国际油价回落的影响,石化链成本率边际下行。与过往5年相比,石化、冶金链成本率虽在高位。但由于国际油价对国内石化链成本率的传导存在2-3个月时滞,7月下旬以来油价回落已反映为10月石化产业链成本率中,石化产业链成本率总体下行41.3bp至86%。冶金产业链成本率也有改善,边际下行89.6bp至85.6%;结构上,运输设备、金属制品、黑色压延等成本率均明显回落,环比分别-382.8、-202.8、-186.4bps。

10月营收增速变化不大,结构表现有所分化。10月PPI同比小幅回落0.1pct至-2.9%,但实际营收增速回升0.4个百分点至3.2%,支撑总体营收增速改善。分结构看,价格对石化产业链营收的拖累较大,而剔除价格因素的实际营收增速为正,同比较前月提升1.9个百分点至4.1%。冶金产业链实际营收在基建与制造业投资的支撑下,10月同比较前月回升0.2个百分点至1.4%。对比之下,消费制造业实际营收增速小幅下滑,同比边际下行0.1个百分点至4.2%。

10月名义库存增速延续回落,但剔除价格后实际库存增速却有上涨。10月产成品存货同比回落0.7pct至3.9%,但实际库存增速却回升1pct至7%。结构上(截止9月),上游实际库存增速明显回升(10.1%),已反超中游(8.8%)和下游(7.6%)。

总结:政策加码带动内需修复,且前期高油价带来的成本压力也在缓和;然而中下游产能利用率偏低带来的刚性成本压力仍将构成约束,预计后续利润增速回升幅度相对温和。回顾过去三年利润增速的结构,导致利润偏弱的并非是营收走弱,反而是成本对利润构成持续的负贡献。近期国内政策已在持续加码,内需逐步修复。加之7月国际油价下行对国内工业成本的传导存在2-3个月时滞,10月石化链成本率已有回落,油价下行或对11月成本率仍有贡献。然而中下游产能利用率偏低的问题短期难以扭转,成本或将持续承压,预计后续工业利润增速回升的幅度相对温和。

2. 常规跟踪:工企利润边际改善,营收增速回正

利润:利润率边际改善下,工企利润降幅收窄。10月,工业企业利润当月同比-10%、较9月回升17.1个百分点;累计同比-4.3%、较9月下行0.8个百分点。分解来看,营业利润率降幅明显收窄,当月同比边际回升12.9pcts至-11.5%;其中成本持平前月,费用较上月有明显回落,环比减少0.5%。生产保持韧性,工业增加值同比录得5.3%,对利润贡献为正。对比之下,价格仍在拖累,PPI同比较前月减少0.1pcts至-2.9%。

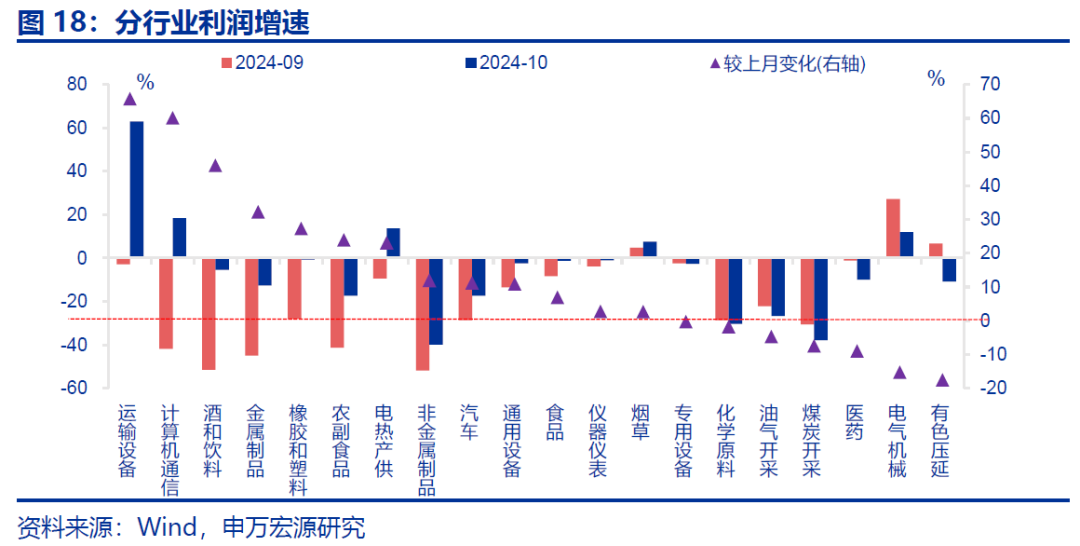

结构上,与以旧换新、大规模设备更新、地产链相关行业利润回升幅度较大。10月,与以旧换新、大规模设备更新相关的行业利润增速改善明显,运输设备、计算机通信、汽车等行业利润同比分别较前月回升65.8、60.2、32.3个百分点至63%、18.4%、-12.6%;地产链中橡胶塑料、通用设备业利润也有明显回升,同比分别较前月回升27.4、10.9个百分点至-0.6%、-2.5%。

营收:工企营收增速回正,其中服装服饰、化学纤维业营收涨幅显著。10月,工业企业营业收入当月同比转正,较前月增加0.3个百分点至0.2%。分行业看,服装服饰、化学纤维等行业营收增速涨幅显著,同比分别较前月增加18、13.5个百分点至18%、8.7%;橡胶塑料、金属制品、黑色压延等地产链相关行业营收增速也有上涨,同比分别较前月增加8.2、7.9、6.6个百分点至4.7%、-1%、-10%。

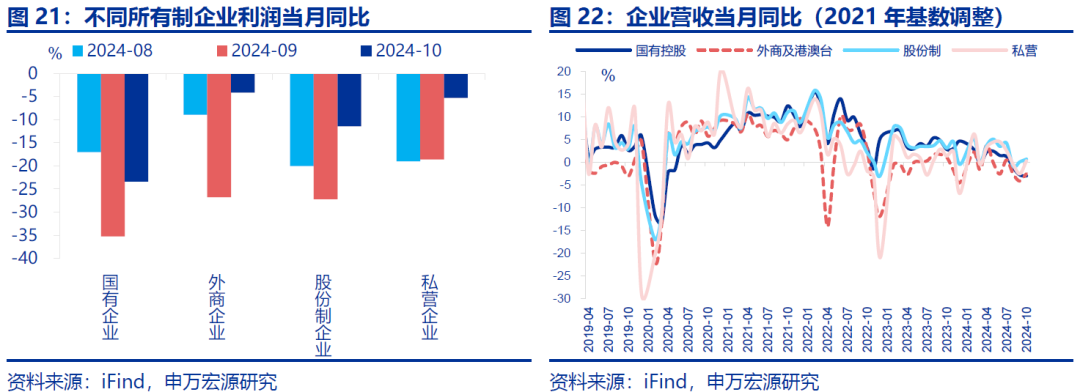

不同类型的所有制企业,利润均有改善。10月,国有企业营收同比延续下探,环比减少0.2个百分点至-3%;但利润增速有明显修复,同比降幅较前月收窄11.8个百分点至-23.4%。外商企业营收、利润降幅明显收窄,当月同分别比较前月回升1.6、22.7个百分点至-2.5%、-4.1%。股份制、私营企业营收增速回正,当月同比分别较前月增加0.6、2.8个百分点至0.7%、0.3%;利润同比边际改善,当月同比分别较前月回升15.8、13.3个百分点至-11.4%、-5.3%。

库存:库存增速延续回落,终端需求仍待进一步修复。10月,工企名义库存增速延续下滑,同比较9月回落0.7个百分点至3.9%;剔除价格因素后,实际库存却有回升,同比较9月上行1个百分点至7%。边际上看,10月库销比季节性回升、环比增加0.02至0.56,产成品周转天数持平前月、录得20天,均超过往5年同期平均水平(库销比0.51、产成品周转天数18.3天)。

风险提示

经济变化超预期,政策超预期。

内容节选自申万宏源宏观研究报告:

《利润改善之路的成本“困局”?——工业企业效益数据点评(24.10)》

证券分析师:

赵 伟申万宏源证券首席经济学家

屠强 资深高级宏观分析师

免责声明:本文为转载,非本网原创内容,不代表本网观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

如有疑问请发送邮件至:bangqikeconnect@gmail.com

- WTI原油期货跌超0.6% 报68.46美元

- 美元债异动|中骏集团控股CHINSC 7 05/02/25价格下跌2.046%报5.731

- 四年收益率破100% 日本首相石破茂投资盈利大幅跑赢基准股指

- 美股异动 | 超微电脑(SMCI.US)跌逾7% 此前7个交易日涨幅翻倍

- 格隆汇沽空预警榜 | 11月25日

- GQY视讯收盘跌7.17%,主力资金净流出2299.12万元

- 亚康股份收盘跌3.47%,主力资金净流出2293.13万元

- 海澜之家收盘跌1.55%,主力资金净流出2335.06万元

- 腾远钴业收盘跌2.25%,主力资金净流出2305.67万元

- 冰轮环境收盘跌3.57%,主力资金净流出2291.94万元